¿Que es un mercado de valores?

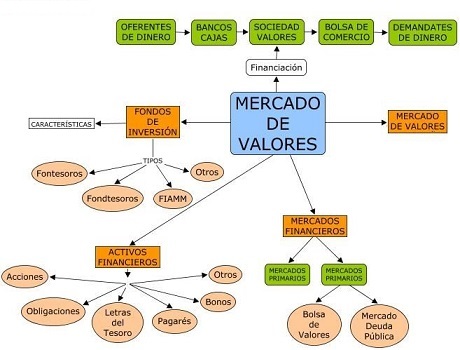

Un mercado de valores es un mercado público para la compraventa de acciones de las compañías y sus derivados a un precio convenido.

Los mercados de valores son empresas especializada en el negocio de reunir a compradores y vendedores. El mercado de valores en los Estados Unidos incluye la negociación de todos los valores cotizados en el NYSE Euronext, el Nasdaq, el Amex, así como numerosos mercados regionales, por ejemplo OTCBB y Pink Sheets. Ejemplos europeos de mercados de valores incluyen la Bolsa de Valores de Londres, la Deutsche Börse, etc.

¿Cuales son los inicios del mercado de valores?

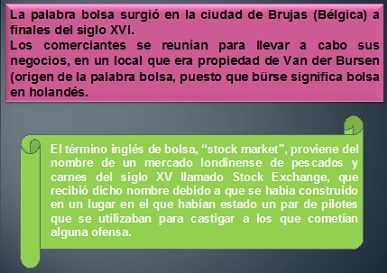

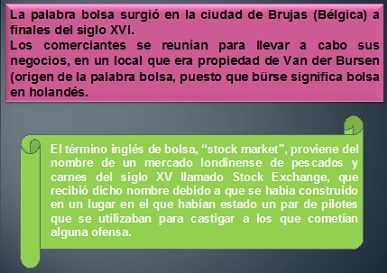

En la Francia del siglo 12 existían los corredores de cambio dedicados a la gestión y la regulación de las deudas de las comunidades agrícolas, en nombre de los bancos, podrían ser llamados los primeros corredores. Una creencia errónea común es que a finales del siglo 13 los comerciantes de materias primas de Brujas se reunieron en la casa de un hombre llamado Van der Beurze, y en 1309 se convirtió en el "Brugse Beurse", la institucionalización de lo que había sido, hasta entonces, una reunión informal, pero en realidad, la familia Van der Beurze tenía el edificio en Amberes, donde se produjeron esas reuniones, ya que la mayoría de los comerciantes de la época, tenían Amberes como su lugar principal para el comercio. La idea se extendió rápidamente en todo Flandes y los condados vecinos y "Beurzen" pronto abrió sus puertas en Gante y Amsterdam.

A mediados del siglo 13, los banqueros de Venecia comenzaron el comercio de valores gubernamentales. En 1351 el gobierno veneciano promulgó la ley que pohibía la difusión de rumores destinados a reducir el precio de los fondos del gobierno. Banqueros en Pisa, Verona, Génova y Florencia, también comenzaron a negociar en valores del gobierno durante el siglo 14. Esto sólo fue posible porque se trataba de ciudades-estados independientes, no monarquías, gobernadas por un consejo de ciudadanos. Los holandeses más tarde crearon las sociedades en acciones, que permitirá a los accionistas invertir en empresas como negocio y obtener una parte de sus ganancias - o pérdidas. En 1602, la holandesa East India Company emitió las primeras acciones en la Bolsa de Amsterdam. Fue la primera empresa en emitir acciones y bonos.

A mediados del siglo 13, los banqueros de Venecia comenzaron el comercio de valores gubernamentales. En 1351 el gobierno veneciano promulgó la ley que pohibía la difusión de rumores destinados a reducir el precio de los fondos del gobierno. Banqueros en Pisa, Verona, Génova y Florencia, también comenzaron a negociar en valores del gobierno durante el siglo 14. Esto sólo fue posible porque se trataba de ciudades-estados independientes, no monarquías, gobernadas por un consejo de ciudadanos. Los holandeses más tarde crearon las sociedades en acciones, que permitirá a los accionistas invertir en empresas como negocio y obtener una parte de sus ganancias - o pérdidas. En 1602, la holandesa East India Company emitió las primeras acciones en la Bolsa de Amsterdam. Fue la primera empresa en emitir acciones y bonos.

La Bolsa de Amsterdam (o Amsterdam Beurs) también se dice que ha sido la primera bolsa de valores en introducir el comercio continuo en el siglo 17. También fue pionera en la venta al descubierto, el comercio de opciones, de bonos, banca de negocios, fondos de inversión y otros instrumentos especulativos, tal como los conocemos. Ahora hay mercados de valores en prácticamente todas las economías desarrolladas como Estados Unidos, Reino Unido, Japón, India, China, Canadá, Alemania, Francia, España y los Países Bajos.

¿Cuales son los instrumentos del mercado de valores?

Los productos financieros que son transados en el mercado de valores son los títulos valores corporativos (Bonos y acciones, papel comercial), como también Títulos del Gobierno Central, letras y pagarés, opciones.

El mercado bursátil

"Toda inversión es una aportación de recursos con el fin de obtener un beneficio futuro".

El dia cinco (5) de Abril de 1980, un grupo de empresarios empezaron a reunirse con la finalidad de formalizar un mercado de valores; y la creación de un ente regulador que sería el nacimiento de una Bolsa de Valores.

Entre los primeros pasos que se tomaron fue el de contratar los servicios de asesoría del Sr. Robert Bishop quien era Vicepresidente retirado del New York Stock Exchange., realizando un estudio de factibilidad sobre la creación de una Bolsa de Valores, y emite las recomendaciones de lugar para la creación de la misma.

El 25 de Noviembre del 1988, el Poder Ejecutivo emite su decreto No. 544-88 el cual da vida a la Bolsa de Valores de Santo Domingo Inc., como una entidad sin fines de lucro y auspiciada totalmente por la Cámara de Comercio y Producción del Distrito Nacional, siendo su objetivo principal la creación de un mercado secundario que promueva y facilite la canalización del ahorro hacia la inversión via la comercialización de títulos valores, compra y venta de productos financieros, incluyendo acciones corporativas, bonos y títulos del gobierno.

"Toda inversión es una aportación de recursos con el fin de obtener un beneficio futuro".

El dia cinco (5) de Abril de 1980, un grupo de empresarios empezaron a reunirse con la finalidad de formalizar un mercado de valores; y la creación de un ente regulador que sería el nacimiento de una Bolsa de Valores.

Entre los primeros pasos que se tomaron fue el de contratar los servicios de asesoría del Sr. Robert Bishop quien era Vicepresidente retirado del New York Stock Exchange., realizando un estudio de factibilidad sobre la creación de una Bolsa de Valores, y emite las recomendaciones de lugar para la creación de la misma.

El 25 de Noviembre del 1988, el Poder Ejecutivo emite su decreto No. 544-88 el cual da vida a la Bolsa de Valores de Santo Domingo Inc., como una entidad sin fines de lucro y auspiciada totalmente por la Cámara de Comercio y Producción del Distrito Nacional, siendo su objetivo principal la creación de un mercado secundario que promueva y facilite la canalización del ahorro hacia la inversión via la comercialización de títulos valores, compra y venta de productos financieros, incluyendo acciones corporativas, bonos y títulos del gobierno.

Para el año 1997, las operaciones de la bolsa se habian extendido a otras partes del país, y la misma se había convertido en una bolsa nacional. Con tal motivo el 31 de Marzo del 1997 se cambió el nombre de la Bolsa de Valores de Santo Domingo Inc, por el de Bolsa de Valores de la República Dominicana Inc, con la finalidad de adecuarla a la justa dimensión de sus operaciones.

El 8 de mayo del año 2000, fue aprobada por el Poder Ejecutivo la Ley 19-2000 del Mercado de Valores, siendo el objetivo principal de esta el de regular y promover el Sector de Mercado Bursátil en forma organizada, eficiente y transparente, contribuyendo de esta forma al desarrollo económico y social del país. Esta ley dispone de un fundamento jurídico y un marco regulatorio.

Para cumplir con las previciones de la Ley de Mercado de Valores la Bolsa se convierte en una compañía por acciones con fines de lucro, dejándo de ser una empresa incorporada.

Para cumplir con las previciones de la Ley de Mercado de Valores la Bolsa se convierte en una compañía por acciones con fines de lucro, dejándo de ser una empresa incorporada.

Características de la Inversión Bursátil

Son cuatro los criterios básicos que todo inversionista debe evaluar antes y durante su inversión: liquidez, plazo, rendimiento y riesgo.

Son cuatro los criterios básicos que todo inversionista debe evaluar antes y durante su inversión: liquidez, plazo, rendimiento y riesgo.

- Liquidez: El mercado bursátil es el espacio donde se concentra la oferta y demanda real de valores. Eso es la liquidez: la facilidad con que se puede hacer efectivo (liquido) el valor de un título. El grado de liquidez de una inversión permite planear el uso que se le darà a los recursos, además de que otorga capacidad de respuesta para enfrentar situaciones en las que se requiere efectivo, ya sea para hacer frente a compromisos o aprovechas oportunidades.

- Plazo: Toda inversión, incluida la bursátil, busca la obtención de unr endimiento a futuro, lo que presupone un plazo. Una empresa maneja, por lo general plazo diversos en sus inversiones; de corot plazo para el manejo cotidiano de su tesorerìa, de mediano plazo para sus proyectos estratégicos o de desarrollo empresarial.

- Rendimiento: El beneficio que otorga una inversión financiera es el rendimiento, se expresa como un porcentaje del capital invertido.

- Riesgo: No hay inversión sin riesgo. Siempre existe el riesgo de que elv alor de una inversión disminuya o no suba acorde a los demás precios, o cincluso, que se deje de ganar por no invertir en otras alternativas de mayor rendimiento durante la vigencia de la inversión. En el caso de los instrumentos bursátiles, hay dos principales tipos de riesgo: los intrìsecos a los valores (derivados del desempeño de los emisores de dichos valores), y los riesgos extrínsecos o de mercado (las fluctuaciones que se producen como resultado de modificaciones en las tasas de interés).

Tipos de acciones

* Acciones

Son cada una de las partes en que está dividido el capital suscrito de una compañía por acciones. Pueden ser nominales o al portador, pudiendo diferenciarse en series distintas por su valor nominal o por el contenido de sus drechos.

ACCIONES LIQUIDAS: Son aquellas que se han negociado en bolsa en los últimos siete días hàbiles bursátiles.

ACCIONES MEDIANAMENTE LIQUIDAS: Son aquellas que no habiéndose negociado en bolsa en los últimos siete días hàbiles, si lo han hecho en los últimos treinta días.

ACCIONES NO LIQUIDAS: Son aquellas que se han negociado en los últimos treinta días habiles.

* Acciones

Son cada una de las partes en que está dividido el capital suscrito de una compañía por acciones. Pueden ser nominales o al portador, pudiendo diferenciarse en series distintas por su valor nominal o por el contenido de sus drechos.

ACCIONES LIQUIDAS: Son aquellas que se han negociado en bolsa en los últimos siete días hàbiles bursátiles.

ACCIONES MEDIANAMENTE LIQUIDAS: Son aquellas que no habiéndose negociado en bolsa en los últimos siete días hàbiles, si lo han hecho en los últimos treinta días.

ACCIONES NO LIQUIDAS: Son aquellas que se han negociado en los últimos treinta días habiles.

Los índices bursátiles

Son indicadores o expresiones matemáticas que permiten medir ciertas magnitudes, estructuradas o tendencias en el mercado bursátil.

Son indicadores o expresiones matemáticas que permiten medir ciertas magnitudes, estructuradas o tendencias en el mercado bursátil.

Algunos de ellos podemos mencionar:

- El índice general de la bolsa de Madrid (IGBM) engloba a algo más de un centenar de valores de la Bolsa de Madrid. A partir de 1986 comenzò a calcularse como una serie històrica continua con base 100 el día 31 de diciembre de 1985.

- EL Dow Jones que es el índice más importante del mundo y está compuesto por los 30 valores más líquidos del NEW YORK Stock Exchange (NYSE).

- EL Nasdaq en el que cotizan empresas con un alto potencial de crecimiento y ligadas a sectores tecnológicamente punteros.

¿Quienes son los Intermediarios del Mercado de Valores?

Principalmente contamos con dos tipos principales:

- Emisoras: Son las personas morales (empresas y gobierno) que colocan sus valores (deuda o capital) y que forman el mercado primario al venderselos a los inversionistas. Son las que pagan los rendimientos por dividendos e intereses, y tambien tienen la responsabilidad de devolver el dinero al final del plazo en instrumentos de deuda. El mercado de valores les permite obtener el financiamiento.

- Inversionistas: Son las personas fisicas o morales que invierten en valores, pagandole en el mercado primario a las emisoras en el secundario a otros inversionistas. El mercado de valores les permite invertir directamente en las emisoras.

A estos sumamos los intermediarios bursatiles que a traves de quienes se tiene contacto entre los inversionistas para relaizar sus operaciones en la BMV y las emisoras u otros inversionistas:

- Casas de bolsa

- Distribuidoras de sociedades de inversión.

- Registro Nacional de Valores: autorización de valores.

- S.D. Indeval. S.A. de C.V. : Deposito de valores y administracion.

- Bolsa Mexicana de Valores, S.A. de C.V. : operaciones en mercado de capitales, instrumentos de deuda de empresas privadas, mercado de metales, sistema internacional de cotizaciones, registro de precios de sociedades de inversion e instrumentos de deuda gubernamentales y bancarios. Difusion de los percios de cierre de todos los anteriores, asi como de los eventos relevantes y de informacion corporativa de las compañias emisoras.

- Brokers de mercado de dinero (Reuters, Lince, Enlaces Prebon, SIF, etc.) : Sistemas para cotizar dinero (instrumentos de deuda gubernamental y bancarios).

- Sistema de prestamo de valores (Regulado por BANXICO) : para cotizar y cerrar operaciones de prestamos de valores. cabe señalar que el INDEVAL cuenta con un sistema de préstamo de valores que tiene como objetivo facilitar la operación entre el prestamista y el prestatario.

- Otros: que proporcionan informacion y servicios a los intermediarios y emisoras del mercado de valores para que este cumpla su objetivo de servir para la correcta formacion de precios de los valores que se cotizan en el. Por mencionar algunos: proveedores de precios, calificadoras de valores, valuadoras de sociedades de inversion, administradoras de activos, fideicomisos bursatiles.

¿Quienes son las autoridades del mercado de valores?

Las bolsas de valores son sociedades anónimas de capital variable, que deben

Sus acciones solo pueden ser suscritas por casas de bolsa, especialistas bursátiles, instituciones de crédito, instituciones de seguros, de fianzas, sociedades de inversión, sociedades operadoras de sociedades de inversión, administradoras de fondos para el retiro, sociedades emisoras y otros sujetos que autorice la SHyCP. Para su operación requieren concesión, que corresponden otorgar discrecionalmente a la SHyCP, oyendo la opinión del Banco de México y de la CNByV.

Funciones

La Bolsa Mexicana de Valores (BMV), foro en el que se llevan a cabo las operaciones del mercado de valores organizado en México, cumple, entre otras, las siguientes funciones:

· Proporcionar la infraestructura, la supervisión y los servicios necesarios para la realización de los procesos de emisión, colocación e intercambio de valores y títulos inscritos en el Registro Nacional de Valores e Intermediarios (RNVI), y de otros instrumentos financieros;

· Hacer pública la información bursátil;

· Realizar el manejo administrativo de las operaciones y transmitir la información respectiva a SD Indeval;

· Supervisar las actividades de las empresas emisoras y casas de bolsa, en cuanto al estricto apego a las disposiciones aplicables;

· Fomentar la expansión y competitividad del mercado de valores mexicano.

Las empresas que requieren recursos (dinero) para financiar su operación o proyectos de expansión, pueden obtenerlo a través del mercado bursátil, mediante la emisión de valores (acciones,

COMISIÓN NACIONAL BANCARIA Y DE VALORES

Órgano desconcentrado de la Secretaría de Hacienda y Crédito Público con autonomía técnica y facultades ejecutivas específicas, que tiene por objeto la supervisión y regulación de las entidades financieras, las personas físicas, y demás personas morales cuando realicen actividades previstas en las leyes relativas al sistema financiero, con la finalidad de mantener y fomentar su equilibrio y proteger los intereses del público.

Tiene por objeto supervisar y regular, en el ámbito de su competencia, a las entidades financieras en México, a fin de procurar su estabilidad y correcto funcionamiento, así como mantener y fomentar el sano y equilibrado desarrollo del sistema financiero en su conjunto, en protección de los intereses del público. También tiene como finalidad supervisar y regular a las personas físicas y morales, cuando realicen actividades previstas en las leyes relativas al sistema financiero.

Para el cumplimiento de sus objetivos la Comisión Nacional Bancaria y de Valores cuenta con las facultades que le otorgan las leyes relativas al sistema financiero, así como su propia Ley, las cuales se ejercen a través de los siguientes órganos: Junta de Gobierno, Presidencia, Vicepresidencias, Contraloría Interna, Direcciones Generales y

El objetivo principal de la CNBV es sostener y propiciar el desarrollo sano y equilibrado del sistema financiero, así como supervisar a las entidades financieras de su competencia, es decir, a la banca comercial, a la banca de desarrollo y a los intermediarios bursátiles. Entre las principales funciones de esta institución se encuentran:

• Establecer los criterios a los que se refiere el artículo 2º de la Ley de Mercado de Valores, así como aquellos criterios de aplicación general en el sector financiero acerca de los actos y operaciones que se consideren contrarios a los usos mercantiles, bancarios o bursátiles o a las sanas prácticas de los mercados financieros y dictar las medidas necesarias para que las entidades ajusten sus actividades y operaciones a las leyes que les sean aplicables, a las disposiciones de carácter general que de ella deriven y a los referidos usos y sanas prácticas.

• Supervisar a las autoridades, a las personas físicas y demás personas morales, cuando realicen actividades previstas en las leyes relativas al sistema financiero.

• Fungir como órgano de consulta del gobierno federal en materia financiera.

• Dar atención a las reclamaciones que presenten los usuarios y actuar como conciliador y árbitro, así como proponer la designación de árbitros en conflictos originados por operaciones y servicios que hayan contratado las entidades con su clientela, de conformidad con las leyes correspondientes.

SECRETARIA DE HACIENDA Y CREDITO PÚBLICO

La Secretaría

Funciones

Proyectar y calcular los ingresos de la Federación, del Departamento del Distrito Federal y de las entidades paraestatales, considerando las necesidades del gasto público federal, la utilización razonable del crédito público y la sanidad financiera de la administración pública federal.

Manejar la deuda pública de la Federación.

Realizar o autorizar todas las operaciones en que se haga uso del crédito público.

Planear, coordinar, evaluar y vigilar el sistema bancario del país que comprende al Banco Central, a la Banca Nacional de Desarrollo y las demás instituciones encargadas de prestar el servicio de banca y crédito.

Determinar los criterios y montos globales de los estímulos fiscales, escuchando para ello a las dependencias responsables de los sectores correspondientes, y administrar su aplicación en los casos en que no competa a otra Secretaría.

Cobrar los impuestos, contribuciones de mejoras, derechos, productos y aprovechamientos federales en los términos de las leyes aplicables y vigilar y asegurar el cumplimiento de las disposiciones fiscales.

Organizar y dirigir los servicios aduanales y de inspección, así como la Unidad de Apoyo para la Inspección Fiscal y Aduanera.

Proyectar y calcular los egresos del Gobierno Federal y de la administración pública paraestatal, haciéndolos compatibles con

Ejercer el control presupuestal de los servicios personales y establecer normas y lineamientos en materia de control del gasto en ese rubro

BANCO DE MÉXICO

Institución de derecho público con carácter autónomo en el ejercicio de sus funciones y en su administración que funge como el banco central de la nación. Fue creado por la ley del 15 de agosto de 1925 y constituido por escritura pública el 1 de septiembre de ese mismo año.

Facultades

Emitir disposiciones generales sobre las operaciones de las casas de bolsa y de los especialistas bursátiles

Vetar las resoluciones de la CNByV que afecten el mercado de títulos de renta fija emitidos o garantizados por las instituciones de crédito o que influyan sobre el mercado de cambios

Aprobar junto con la CNByV, el reglamento interior de las instituciones para el depósito de valores

Ejercer junto con la CNByV, diversos actos de supervisión y regulación, respecto de las contrapartes centrales

Solicitar, junto con la CNByV, el concurso mercantil de las contrapartes centrales

Emitir reglas relativas a la formalización de los reportos.

Realizado por:

- Diego Ivan Lopez Aguayo

- Ricardo Cortes

- Luis Javier Gonzales Galaviz

- Omar Israel Gallegos Gallegos